Время еще есть: как предпринимателям воспользоваться амнистией по дроблению бизнеса до 31 декабря 2024 года

В июле 2024 года вступил в силу закон о налоговой амнистии дробления бизнеса, который вызвал много вопросов у предпринимателей. Во время закрытого совещания с сотрудниками ФНС представители компаний и ИП заявили о необходимости получить дополнительные разъяснения по некоторым вопросам. В свою очередь власти пообещали, что в скором времени пояснят, как будет действовать амнистия за дробление бизнеса.

Напомним, когда организация нарушает законодательство, используя дробление с применением специальных режимов, ФНС проводит проверку, доначисляет налоги на прибыль и добавленную стоимость, а также пени и штрафы за следующие нарушения:

Так, например, случилось и с известными блогерами, которые пытались «оптимизировать налоги» путем разделения бизнеса.

Так, например, случилось и с известными блогерами, которые пытались «оптимизировать налоги» путем разделения бизнеса.

В некоторых случаях, когда сумма недоимки может повлечь за собой уголовное преследование, ФНС обычно передаёт данные в правоохранительные органы. Однако во время налоговой амнистии это правило не действует. Какие условия необходимо выполнить, чтобы воспользоваться этим преимуществом, разберемся в материале.

Для того чтобы воспользоваться амнистией, организация должна устранить все признаки разделения до конца текущего года. Чтобы попасть под эту процедуру, компания должна одновременно соответствовать следующим условиям:

Если налогоплательщик уже прошёл налоговую проверку, при которой было обнаружено разделение бизнеса, то решение по итогам этой проверки будет зависеть от того, вступило ли оно в силу до 12 июля 2024 г., когда был опубликован и начал действовать закон об амнистии.

Амнистия не распространяется на решение, вступившее в силу до июля 2024 г. Если решение не вступило в силу до этой даты, то оно будет приостановлено до тех пор, пока в ходе выездной проверки за 2025–2026 гг. не будет установлено, что схема дробления больше не используется. После этого окончательно прекращается установленная приостановленным решением обязанность по уплате налогов, пеней и штрафов, и наступает амнистия.

Однако, если налоговая проверка за период с 2025 по 2026 гг. не будет назначена, налогоплательщик получит амнистию 1.01 2030 г. (на следующий день после окончания предельного срока для назначения проверки за 2026 г.).

Например, если вы отказываетесь от разделения бизнеса частично и добровольно с 1.01.2025 г., то амнистия будет распространяться только на доходы тех лиц, которые были исключены из схемы разделения. То есть, налоговые обязательства за предыдущие периоды могут быть аннулированы только для исключённых лиц, а остальные участники схемы будут обязаны уплатить налоги и пени за эти периоды.

Закон не описывает подробно процедуру частичного добровольного отказа, но некоторые специалисты считают, что это может быть сделано путём ликвидации части участников, перевода их на общую систему налогообложения или продажи бизнеса другим лицам.

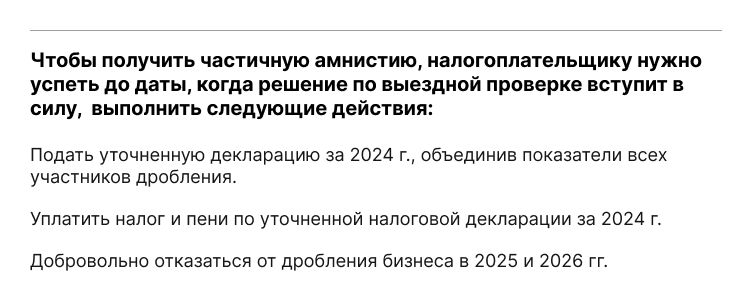

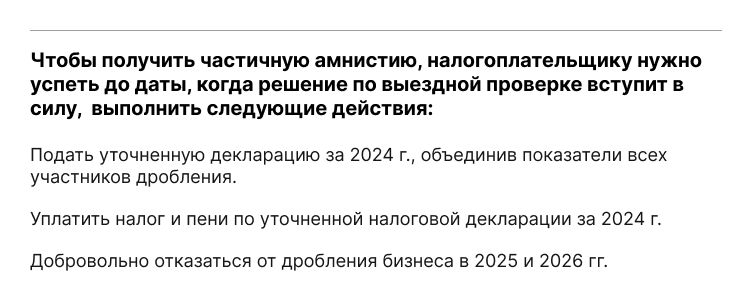

По принятому правилу, для получения налоговой амнистии ИП или компания должны отказаться от дробления до 31.12.2024 г. Однако если в положенный срок этого не было сделано, а факт разделения был выявлен после назначения выездной проверки за 2025 или 2026 гг., то он может рассчитывать только на частичную амнистию — ему спишут доначисления за 2022 и 2023 гг.

Важно!

Важно!

Проконсультируйтесь с налоговыми консультантами, чтобы получить профессиональное мнение о целесообразности участия в амнистии.

Кроме того, амнистия не распространяется на НДФЛ, который может быть начислен компании как налоговому агенту, если она привлекает работников под видом самозанятых для соблюдения пороговых значений численности персонала для использования специального налогового режима. Таким образом, если компания после отказа от дробления переводит самозанятых в штат, то это может спровоцировать риск доначисления НДФЛ за предыдущие периоды для этих сотрудников.

Остались вопросы? Напишите нам! Мы занимаем 1-е место в рэнкинге RAEX в области аутсорсинга учетных функций по бухгалтерскому и налоговому учету (по итогам 2024 года). Рекомендательные письма смотрите здесь.

Напомним, когда организация нарушает законодательство, используя дробление с применением специальных режимов, ФНС проводит проверку, доначисляет налоги на прибыль и добавленную стоимость, а также пени и штрафы за следующие нарушения:

Так, например, случилось и с известными блогерами, которые пытались «оптимизировать налоги» путем разделения бизнеса.

Так, например, случилось и с известными блогерами, которые пытались «оптимизировать налоги» путем разделения бизнеса.В некоторых случаях, когда сумма недоимки может повлечь за собой уголовное преследование, ФНС обычно передаёт данные в правоохранительные органы. Однако во время налоговой амнистии это правило не действует. Какие условия необходимо выполнить, чтобы воспользоваться этим преимуществом, разберемся в материале.

Что такое налоговая амнистия

Данный процесс подразумевает отмену доначисленных налогов, а также штрафов и пеней, которые возникли в результате дробления бизнеса в период с 2022-2024 гг.Для того чтобы воспользоваться амнистией, организация должна устранить все признаки разделения до конца текущего года. Чтобы попасть под эту процедуру, компания должна одновременно соответствовать следующим условиям:

- Разделяет свою деятельность на несколько отдельных структур, которые находятся под контролем одного и того же лица или группой связанных лиц.

- Эти компании или ИП применяют спецрежимы.

- Основная цель данного разделения — снизить налоговые обязательства по сравнению с налогообложением в рамках одного предприятия на ОСНО.

- Проверка в период с 2022-2024 годы выявила дробление компании с применением спецрежимов, однако решение вступило в действие не раньше июля 2024 года.

Если налогоплательщик уже прошёл налоговую проверку, при которой было обнаружено разделение бизнеса, то решение по итогам этой проверки будет зависеть от того, вступило ли оно в силу до 12 июля 2024 г., когда был опубликован и начал действовать закон об амнистии.

Амнистия не распространяется на решение, вступившее в силу до июля 2024 г. Если решение не вступило в силу до этой даты, то оно будет приостановлено до тех пор, пока в ходе выездной проверки за 2025–2026 гг. не будет установлено, что схема дробления больше не используется. После этого окончательно прекращается установленная приостановленным решением обязанность по уплате налогов, пеней и штрафов, и наступает амнистия.

Однако, если налоговая проверка за период с 2025 по 2026 гг. не будет назначена, налогоплательщик получит амнистию 1.01 2030 г. (на следующий день после окончания предельного срока для назначения проверки за 2026 г.).

В каких ситуациях бизнес не может надеяться на амнистию

- Не использовались спецрежимы. Чтобы уменьшить налоговые обязательства, применялась ОСНО, так как ставка НДФЛ меньше ставки налога на прибыль.

- Привлечение формально независимых самозанятых без статуса ИП для дробления бизнеса.

- Нарушения не были связаны с разделением бизнеса.

Частичная амнистия: о чем речь

Частичная амнистия отличается от обычной тем, что касается только определенных доначислений, связанных с выявлением схем дробления бизнеса в конкретные периоды (2022, 2023 и 2024 гг.). В то время как обычная амнистия может относиться ко всем налоговым доначислениям, произведённым в указанные периоды.Например, если вы отказываетесь от разделения бизнеса частично и добровольно с 1.01.2025 г., то амнистия будет распространяться только на доходы тех лиц, которые были исключены из схемы разделения. То есть, налоговые обязательства за предыдущие периоды могут быть аннулированы только для исключённых лиц, а остальные участники схемы будут обязаны уплатить налоги и пени за эти периоды.

Закон не описывает подробно процедуру частичного добровольного отказа, но некоторые специалисты считают, что это может быть сделано путём ликвидации части участников, перевода их на общую систему налогообложения или продажи бизнеса другим лицам.

По принятому правилу, для получения налоговой амнистии ИП или компания должны отказаться от дробления до 31.12.2024 г. Однако если в положенный срок этого не было сделано, а факт разделения был выявлен после назначения выездной проверки за 2025 или 2026 гг., то он может рассчитывать только на частичную амнистию — ему спишут доначисления за 2022 и 2023 гг.

Когда дробление бизнеса наверняка привлечет внимание инспекторов

Допустим, если разделить бизнес на 15 организаций, каждая из которых работает по УСН, и объединить первые десять компаний в одну, перейдя на ОСН из-за превышения порога выручки, то можно воспользоваться амнистией. Однако последние пять компаний остаются вне процесса консолидации, и налоговая служба может рассматривать их как часть вашего единого бизнеса. В таком случае амнистия будет доступна только для десяти компаний, а остальные пять могут столкнуться с проблемами. Более подробно о том, как нельзя дробить бизнес, мы писали в статье.Как можно добровольно отказаться от дробления с 1 января 2025 года

На сегодняшний день закон не определяет конкретные примеры добровольного отказа или перечень действий, которые считаются таковым. Однако, по мнению некоторых специалистов, отказ от дробления может быть осуществлен следующим образом:- Один участник консолидирует все доходы, основные средства и сотрудников других участников дробления. Остальные субъекты прекращают свою деятельность или присоединяются к основному участнику.

- Все субъекты дробления переходят на ОСН. Или некоторые участники переходят на ОСН, а остальные прекращают свою деятельность. Разделение бизнеса для использования специальных режимов налогообложения прекращается, и ущерб бюджету не наносится.

- Участники дробления прекращают свою деятельность путём ликвидации или банкротства. Закон предусматривает, что доначисления за период с 2022 по 2024 г. списываются с момента внесения записи в ЕГРЮЛ о ликвидации или банкротстве и начале конкурсного производства.

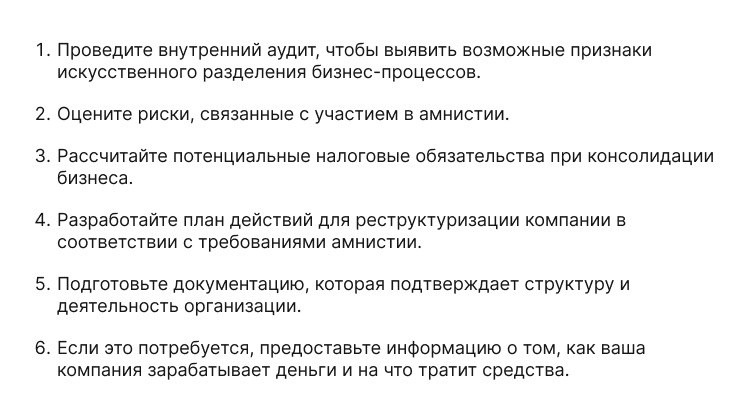

Как бизнес может подготовиться к амнистии

Важно!

Важно!Проконсультируйтесь с налоговыми консультантами, чтобы получить профессиональное мнение о целесообразности участия в амнистии.

В каких случаях налоговая амнистия не действует

Амнистия не затрагивает «неналоговые» правонарушения, которые могут быть обнаружены и без участия ФНС. Например, создание «фиктивных компаний», использование номинальных руководителей (ст. 173.1, 173.2 УК РФ) и отмывание доходов (ст. 174 УК РФ).Кроме того, амнистия не распространяется на НДФЛ, который может быть начислен компании как налоговому агенту, если она привлекает работников под видом самозанятых для соблюдения пороговых значений численности персонала для использования специального налогового режима. Таким образом, если компания после отказа от дробления переводит самозанятых в штат, то это может спровоцировать риск доначисления НДФЛ за предыдущие периоды для этих сотрудников.

Остались вопросы? Напишите нам! Мы занимаем 1-е место в рэнкинге RAEX в области аутсорсинга учетных функций по бухгалтерскому и налоговому учету (по итогам 2024 года). Рекомендательные письма смотрите здесь.